REITs. Investování do nemovitostí v zahraničí z pohodlí obýváku

Tomáš Prčík, 23.6.2017

Ceny nemovitostí jsou, jak známo, z dlouhodobého hlediska dány výší příjmů obyvatel a růstem počtu obyvatel (hlavně v klíčových věkových skupinách).

Demografickou perspektivou Česka a zejména Prahy jsme se na tomto webu už zabývali. Pokud si k tomu navíc udrží svoji mizernou úroveň česká vládní hospodářská politika a vyschnou peníze z Unie, může to s cenami českých nemovitostí vypadat za pár let všelijak.

Je tedy možná na čase zajímat se o možnosti investování do nemovitostí v zemích s lepšími demografickými výhledy a osvícenější hospodářskou politikou.

Podle knihy Harryho S. Denta the Demographic Cliff (Demografický útes) patří mezi země s nejlepší demografickou perspektivou na Zeměkouli:

| Demografická perspektiva zemí pro investice do nemovitostí podle the Dempgraphic Cliff | |

|---|---|

| Výborná perspektiva | Austrálie, Indie, Malaisie, Indonesie, Singapur(?), Mexiko |

| O.K. perspektiva | Kanada, USA |

Pokud z nich vybereme ty, u kterých lze předpokládat právní stát, který je pro investování nezbytný, zůstávají nám podle našeho názoru Austrálie, Indie (u ní je právní stát „s otazníkem“, ale je to aspoň demokratická země), USA a Kanada.

Jak investovat do nemovitostí v zahraničí. Snadno

Koupit byt nebo dům v některé u zvedených zemích (asi s výjimkou Indie) vyjde pro našince obvykle příliš draho. Navíc, pokud koupíte jenom jeden byt nebo dům, nediversifikujete. Když ho koupíte na místě (městě, čtvrti), které postihne úpadek, nebu nebudete mít štěstí na nájemníky, nevyděláte.

Co jsou REITs. Česky také "nemovitostní akcie"

Druhou možností je nakoupit si „akcie“ (přesněji řečeno podíly, protože akcie vydávají akciové společnosti) takzvaných REITS - Real Estate Investment Trusts. Jsou to svěřenecké fondy, které investují do nemovitostí a které, obecně řečeno, výměnou za to, že většinu svého zisku vyplácejí držitelům svých „akcií“, požívají daňové výhody.

Podíly REITs koupíte tak, že si otevřete účet u nějakého obchodníka s cennými papíry (např. u české www.fio.cz nebo zahraničního www.interactivebrokers.com), a koupíte je na burze. Nejspíš je budete schopní nakoupit i přes banku, u které máte bankovní účet.

Srovnání REITS s přímou investicí

Největší výhodou REITs oproti přímé investici (přímému nákupu konkrétního bytu, domu nebo pozemku v zahraničí) jsou obvykle mnohem nižší transakční náklady (u českých brokerů obvykle do 0,4 % - v porovnání s např. 4 % daně z nabytí nemovitých věcí v ČR), možnost investování na demograficky perspektivnějších trzích a větší rozložení rizika (investujete ve více lokalitách).

Na rozdíl od „fyzických“ nemovitostí můžete navíc investovat třeba jen (i nízké) desítky tisíc.

| Srovnání investice do REITs s přímou investicí | REITs | Investice do nákupu nemovitosti v ČR |

|---|---|---|

| Výše potřebného kapitálu | Teoreticky měkdy stačí i jen tisícovky. Prakticky častěji spíš ale desítky tisíc korun. | Obvykle alespoň stovky tisíc. |

| Rozložení rizika | I při malé investici desítek tisíc můžete investovat do spousty lokalit dokonce i ve více zemích současně. | Pokud si můžete dovolit jen jednu investiční nemovitost, zasáhne špatná volba nájemníka nebo špatná volba místa (města, čtvrti) 100 % Vaší investice. |

| Transakční náklady | U českých brokerů obvykle do cca. 0,4 % z výše investice. U discout brokerů klidně i jen 10 amerických dolarů | 4 % z výše investice za daň z nabytí nemovitých věcí. |

| "Starosti" | Potřeba hodnocení finančního zdraví nakoupených REITs jednou za čtvrtletí | Hledání nájemníků, opravy, schůze SVJ, požadavky nájemníků |

| Možnost zpeněžení | Rychlá. Nemožnost zpeněžení během zavření bzrsy (obvykle během válek). | Větší starosti: potřeba najít makléře, marketing, smlouvy, advokáti, měsíce čekání. |

| Měnové riziko | Ano | Není |

| Politická rizika, riziko změny daní | Ano | Ano |

Do čeho REITs investují

REITs nejsou zaměřené jenom na investování do nemovitostí k bydlení. Spíše naopak. (Pravděpodobně) většina z nich se zaměřuje na kancelářské budovy, obchodní centra, průmyslové parky, zdravotnická zařízení, logistické parky, sklady, a podobně.

„ High income“

Vzhledem k faktu, že většinu svých zisků REITs vyplácejí svým „akcionářům“, jsou považovány za „high income“ investiční nástroje, tedy takové, u kterých většinu investorova zisku netvoří růst hodnoty drženého cenného papíru (v našem případě podílu na daném REIT), ale vyplácení „dividendy.“

Možná Vás to překvapí, ale s REITs můžete dosahovat čistého ročního přijmu z dividend okolo 5 %, tedy podobně, jako z pronájmu bytu v krajských městech v Česku. Na demograficky perspektivnějších trzích, ale s měnovým rizikem.

Níže jsou výsledky mého vlastního výzkumu o možnostech investování do REITs na demograficky perspektivnějších trzích podle The Demographic Cliff, který jsem si dělal, než jsem se zatím rozhodl pro jinou investici:

Austrálie

Austrálie je na investování do nemovitostí jako dělaná. Je do země s dobře fungující justicí a silným každoročním přílivem bohatých lidí zejména z Asie.

Nepodařilo se mi najít REITs na residenční nemovitosti. Protože by se mi bývalo nechtělo dělat s finanční analýzou jednotlivých fondů, uvažoval jsem o investici do indexu australských REITs (říká se jim A-REITs).

Indie

USA

REITs jsou dostupné ve velkém množství včetně těch investujících do nemovitostí k bydlení.

Kanada

Singapur

Singapur The Demographic Cliff přímo nezmiňuje. Zmiňuje však okolní země, z čehož by možná šlo dovozovat podobnou demografickou strukturu. Před investicí nutno prošetřit. S demokracií v Singapuru je to také všelijaké. Vymahatelnost a dodržování práva jsou však mezi investory uznávané. Singapurský trh nabízí i residenční REITs.

Finanční analýza NUTNÁ!

Tento článek určitě neberte tak, že Vás navádíme k tomu koupit jakýkoliv REIT. Finanční zdraví jednotlivých fondů je potřebné při zvažování investice hodnotit.

Dobrou zprávou z důvěryhodných zdrojů:-) je, že pro hodnocení finančního zdraví REITs můžete použít stejné ukazatele a jejich požadované hodnoty, jako pro hodnocení akcií firem. Pokud nevíte, jak podíly REITs hodnotit, zavolejte nám. A my Vám poradíme, kde se to můžete snadno naučit.

Pozor na davovou hysterii

Když jsem uvažoval o investování do REITs, byl jsem rozhodnutý nereinvestovat získané dividendy do dalších nákupů dalších podílů REITs. Hodnota "akcií" REITs totiž podléhá velkým dlouhodobým výkyvům způsobeným zejména:

- U REITs, které neinvestují do residenčních nemovitostí, jejich investičním zaměřením. Hodnota komerčních nemovitostí je totiž více závislá na hospodářském cyklu a v dobách recese prudčeji klesá.

- „Davovým" chováním lidí na burze, kde se rychle šíří informace. Prodat „fyzickou“ nemovitost je nákladné a pracné, takže to řada lidí neudělá, i když vyhlídky na růst cen nemovitostí nejsou dobré. Prodat akcii REITu je ale většinou snadné za pár vteřin, takže je investoři v dobách bursovních panik vyprodávají. Ceny REITs se tak dostanou pod tlak mnohem snáze a jejich ceny se propadají více, než ceny „fyzických“ nemovitostí - zejména těch určených k bydlení.

- Ze stejného důvodu reagují ceny REITs citlivěji na změny úrokových sazeb. Ale o tom si ještě povíme více.

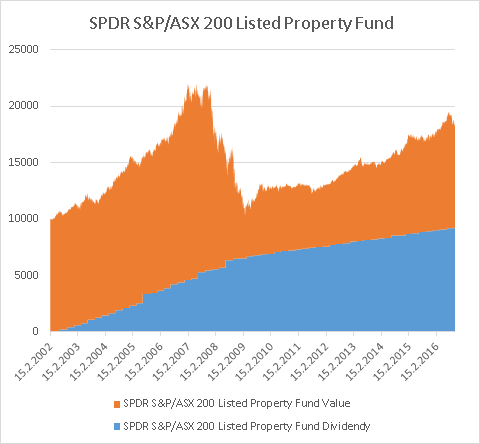

Jak by vypadal vývoj hodnoty investice do indexu australských A-REITs bez reinvestování dividend vidíte zde:

Zde pak vidíte, že při reinvestování dividend je to teda opravdu pěkná houpačka. Pokud se Vám nechce nakupovat podíly REITs na burze, máme pro Vás dobrou zprávu. Prakticky všichni světoví správci podílových fondů, z nichž řada působí i v České republice, nabízí nejméně jeden fond orientovaný na REITs.

I REITs si půjčují

Pro ty z vás, kteří máte rádi investice do nemovitostí proto, že se na ně dá levně půjčit, tj. vytvořit tzv. finanční páku, máme dobrou zprávu. I REITs si na své investice půjčují. To ovšem posiluje citlivost ceny jejich „akcií“ na změnách úrokových sazeb.

Růst úroků představuje pro REITs růst nákladů, takže tlačí jejich ceny dolů. Pokles úroků zase nahoru.

Na REITs teď asi není dobrá doba. Ale připravte se

Jak jsme řekli, růst úroků tlačí „akcie“ REITs dolů. A mluví se o tom, že USA (a s nimi tedy nejspíš i nás všechny ostatní) čeká růst úrokových sazeb. Na nákup REITs tedy nyní asi není vhodný čas. Chtěli jsme Vás ale na jejich existenci upozornit, abyste měli dost času o nich přemýšlet. O to snáz je budete v budoucnu moct využít.

Udělením tohoto souhlasu nám dáváte svolení, abychom na Vámi uvedenou adresu odeslali Vámi požadovaný e-book a nejvýše 14 e-mailových (převážně vzdělávacích) zpráv ročně, z nichž nejvýše dvě mohou obsahovat nabídky služeb Callido Reality.

Více o našich zásadách ochrany osobních údajů si můžete přečíst na tomto odkaze.

E-Book zdarma: Skryté vady bytů

Než opustíte tento web, stáhněte si e-book Skryté vady bytů. Bude se Vám hodit na prohlídkách.